Mimo utrudnień, ciężarówki przyspieszają Fot. ZM

Firmy sektora TSL wkroczyły w 2023 r. z perspektywą globalnego spowolnienia gospodarczego, mimo to aż 72,3% z nich deklarowało w grudniu 2022 r. utrzymanie lub wzrost poziomu inwestycji. Większość przedsiębiorstw nie zamierza redukować zatrudnienia, a wojna na Ukrainie nie ma już znaczącego wpływu na ich działalność. Udało im się również uniknąć kryzysu na rynku kierowców, a styczeń zaskoczył rekordem rejestracji nowych pojazdów.

Wzmocniona odporność i elastyczność sektora przydadzą się w przyszłości, bo wyzwań z pewnością nie zabraknie.

Zmienne oczekiwania wobec wzrostu gospodarczego i handlu

Według najnowszej prognozy Departamentu ds. Gospodarczych i Społecznych ONZ (UN DESA) wzrost światowego PKB osłabnie w tym roku do 1,9%, a w roku następnym wyniesie 2,7%. Dla 2023 r. to założenia o 1,2% gorsze niż te z połowy 2022 r. Jeśli chodzi o tegoroczną gospodarkę Unii Europejskiej, ma się ona powiększyć o zaledwie 0,2%, co jest wynikiem aż o 2,2% gorszym niż przewidywania sprzed pół roku. W 2024 r. w Unii ma nastąpić odbicie do 1,6%, zarówno w strefie euro, jak i poza nią. Dla porównania otwierająca się gospodarka Chin powiększy się o 4,85% w 2023 r. i 4,5% w 2024 r. Prognozy dla Polski wypadają lepiej niż średnia dla Unii, ale realne PKB w naszym kraju ma urosnąć o zaledwie 1% w tym roku i o 2,6% w przyszłym.

Znaczące spowolnianie aktywności gospodarczej na świecie utrzymało się także w aktualizacji prognozy IMF opublikowanej w styczniu. Organizacja podwyższyła co prawda tegoroczny wzrost światowego PKB do poziomu 2,9% i 3,1% w 2024 r., co w przypadku bieżącego roku jest szacunkiem o 0,2% lepszym niż w październiku, ale i tak niższym niż historyczna średnia z lat 2000 - 2019 na poziomie 3,8%. IMF zaznacza, że pozytywne wskaźniki są m.in. zasługą zaskakującej odporności wielu gospodarek, a ostatecznie dla globalnego PKB nie przewiduje się recesji. Słaby tegoroczny wynik na poziomie 0,7% spodziewany jest w strefie euro i niewiele lepiej będzie w roku kolejnym (+1,6%). Z korzyścią dla naszej gospodarki i pomimo wcześniejszych zapowiedzi recesja ominie Niemcy, a wzrost gospodarczy naszego sąsiada ma osiągnąć 0,1% w 2023 r. i 1,4% w 2024 r.

Obie instytucje zaktualizowały także prognozy dla handlu, który według UN DESA osiągnie ujemną wartość -0,4% w 2023 r. i wzrost 2,5% w 2024 r. W przypadku tego roku to szacunek aż o 5,2% gorszy niż ten z połowy zeszłego roku. IMF także zakłada dalszą obniżkę w handlu na ten i kolejny rok. Wzrost zatrzyma się na poziomie 2,4% i 3,4% i są to założenia niższe o 0,1% i 0,3% względem tych z października.

Sektor TSL wciąż trzyma się mocno

Pomimo zapowiadanego, przynajmniej od połowy ubiegłego roku, spowolnienia w światowej, europejskiej i polskiej gospodarce, ale także w handlu, przemyśle i transporcie towarowym, analiza danych za zeszły rok i prognozy na bieżący kwartał wskazują, że polski sektor TSL osiągnął znaczącą odporność na kryzysy i nabył umiejętność właściwego reagowania na niesprzyjające wydarzenia, z wojną na wschodzie włącznie. Widać to choćby w zatrudnieniu i wnioskach płynących z badania ManpowerGroup, opublikowanych w styczniu br. Wynika z nich, że 47% firm sektora transportu i logistyki w Polsce zamierza utrzymać dotychczasowy poziom zatrudnienia w pierwszym kwartale 2023 r. Mało tego, 29% pracodawców chce powiększać bazę pracowniczą w potencjalnie najgorszym kwartale słabego roku, a tylko 24% firm planuje redukcję etatów. Według autorów badania, transport i logistyka to jedna z nielicznych gałęzi polskiej gospodarki, która deklaruje utrzymanie dodatniego wskaźnika rekrutacji na poziomie +3% netto. W odniesieniu do poprzedniego kwartału to wynik o 3% lepszy, choć ujęcie rok do roku wskazuje na spadek o 7%.

Lepsza od polskiego rynku pracy jest szersza prognoza dla obszaru EMEA (Europa, Bliski Wschód i Afryka). Zatrudnienie netto dla tego regionu na I kwartał wynosi +19%, a 38% firm planuje nowe rekrutacje. Taki sam odsetek przedsiębiorstw chce utrzymać zatrudnienie, natomiast zwolnienia zapowiada 20% organizacji.

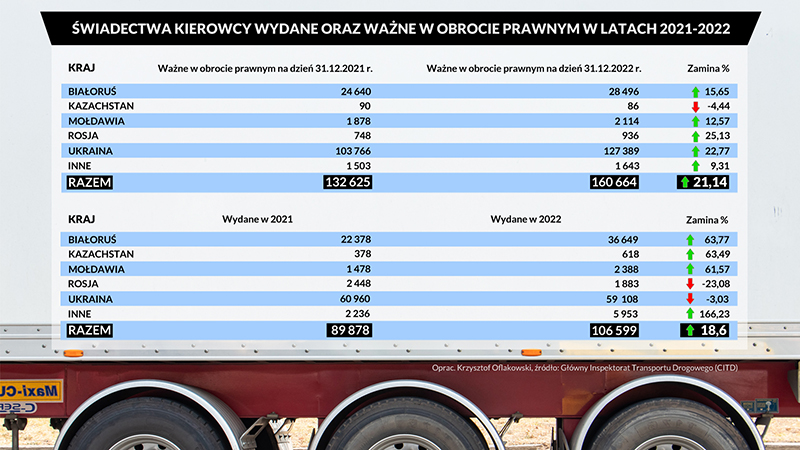

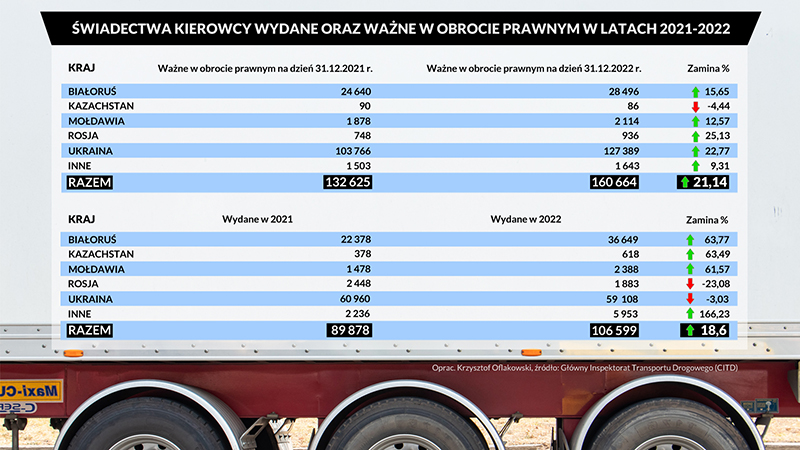

W 2022 r. nie nastąpił spodziewany odpływ zagranicznych kierowców

Polskiemu sektorowi TSL, zwłaszcza przewozom drogowym, udało się uniknąć jeszcze jednego poważnego i powszechnie zapowiadanego kryzysu, mianowicie odpływu kierowców, zwłaszcza tych z Ukrainy. Okazało się, że nie tylko nie nastąpiło drastyczne pogorszenie w tym obszarze, a było wręcz przeciwnie, kierowców przybyło, co potwierdzają dane Głównego Inspektoratu Transportu Drogowego. Z ostatnich danych GITD wynika, że w 2022 r. zwiększyła się zarówno liczba świadectw kierowców ważnych w obrocie prawnym na koniec 2022 r., jak i liczba nowych dokumentów wydanych w ciągu roku obywatelom państw spoza Unii Europejskiej. Względem 2021 r. obie kategorie zyskały odpowiednio 21,14% oraz 18,6%, a liczba świadectw wydanych obywatelom Ukrainy zmalała o zaledwie 3,03%. Uprawnienia przyznane kierowcom pochodzącym z Rosji skurczyły się w tym samym czasie aż o 23,08%. Co ciekawe, o ponad 166% wzrosła liczba świadectw wydanych obywatelom pochodzącym z innych krajów niż Białoruś, Kazachstan, Mołdawia, Rosja oraz Ukraina, co jest oznaką nabycia przez sektor umiejętności pozyskiwania kierowców z nowych kierunków. Wbrew wielu obawom nie nastąpiło więc znaczące tąpnięcie na rynku kierowców spowodowane odpływem pracowników ze wschodu, oczywiście tych zatrudnionych legalnie. Liczba ukraińskich kierowców z ważnym świadectwem kierowcy na koniec 2022 r. wyniosła 127.389, to 22,77% więcej niż rok wcześniej (103.766). Ogólny bilans zatrudnionych obcokrajowców pozostał w 2022 r. dodatni i był o 28.039 większy niż rok wcześniej, w przypadku uprawień ważnych na koniec roku. Natomiast w przypadku uprawnień wydanych w ciągu 12 miesięcy było ich o 16.721 więcej niż w 2021 r.

Pozytywne dane na temat kierowców mają niebagatelne znaczenie, ponieważ Europa, a w szczególności Polska, dysponująca największą flotą ciężarówek w Unii, od lat cierpi na ich niedobór. Alarmujące dane IRU o nieuniknionym kryzysie zatrudnienia w transporcie drogowym mówią, że stanie się on wyjątkowo groźny po 2026 r., kiedy nastąpi brak zdolności rynku pracy do zastępowalności pokoleniowej. Z kalkulacji organizacji wynika, że już w 2021 r. 34% europejskich kierowców miało ponad 55 lat, a zaledwie 7% poniżej 25 lat. Szacunki za 2021 r. mówią, że w Polsce nieobsadzonych było nawet 80 tys. stanowisk. W gorszej sytuacji znajdowała się tylko Wielka Brytania, gdzie brakowało nawet 100 tys. kierowców. Procent nieobsadzonych stanowisk w Europie wyniósł 9,7%, co przekłada się na brak nawet 425 tys. kierowców. Według oczekiwań na 2022 r. udział nieobsadzonych stanowisk miał osiągnąć 14%.

– Biorąc pod uwagę wszystkie niesprzyjające czynniki makroekonomiczne i geopolityczne można z całą pewnością powiedzieć, że polski sektor TSL sprostał wyzwaniom stawianym mu w ciągu całego roku – mówi Karolina Pawlak, dyrektor FTL Spedimex, polskiego operatora logistycznego, obsługującego sieci detaliczne, galerie handlowe, handel internetowy oraz przewozy drobnicowe i FTL w Polsce i w Europie. – Pomimo ogromnego ciosu w gospodarkę, która wkraczała na ścieżkę dynamicznego wzrostu po pandemii, udało się wypracować ogólny wzrost przewozów towarowych w Polsce na poziomie 0,8% i to pomimo słabego ostatniego kwartału. Transport drogowy zamknął ostatecznie rok z wynikiem o 0,7% wyższym niż w 2021r. i przewiezionymi ponad 284,2 mln ton towarów, co w kontekście mocnego osłabienia można uznać za sukces. Jest to tym bardziej uzasadnione, że w ciągu roku firmy straciły dostęp do rynków za wschodnią granicą, musiały dostosować się do nowych regulacji unijnych, w tym do zmian w czasie pracy kierowców. Co jednak ważniejsze, przedsiębiorstwa ponownie i w bardzo szybkim tempie nauczyły się operowania w nowym i niepewnym otoczeniu gospodarczym. To już drugi raz w ciągu zaledwie kilku lat, kiedy musieliśmy się mierzyć z kryzysami, które nie występowały przez dziesięciolecia. Najpierw była to pandemia, obecnie jest to wojna w naszym bezpośrednim sąsiedztwie. Uważamy, że taka elastyczność i umiejętność szybkiej adaptacji będzie wyjątkowo cenną cechą w przyszłości. Stoimy przecież u progu rewolucji technologicznej na rynku przewozów, a być może w niedługim czasie przyjdzie się nam mierzyć z deglobalizacją łańcucha przemysłowego i dostaw. To otworzy nowe możliwości dla silnego sektora TSL, ale będzie wymagało nowego podejścia i odważnych decyzji. Doświadczenia ostatnich lat pokazują, że takie kompetencje w Polsce są, bo firmy w znacznym stopniu uodporniły się na kryzysy i nie szukają już scenariuszy przetrwania, lecz strategii rozwojowych i inwestycyjnych.

Początek roku potwierdził mniejszy wpływ wojny na branżę TSL

Dane GUS za styczeń odnoszące się do wpływu wojny na koniunkturę wskazują, że sektor transportu i gospodarki magazynowej w jeszcze większym stopniu uodpornił się na jej oddziaływanie. Aż 21% przedsiębiorstw wskazuje bowiem na brak negatywnych skutków konfliktu. To najwyższy wskaźnik od marca 2022 r. i znaczący wzrost w stosunku do grudnia, kiedy twierdziło tak tylko 9,3% badanych. Ponadto 49,8% firm uważa, że wojna rodzi tylko nieznaczne skutki, a poważne i zagrażające stabilności firmy skutki deklaruje odpowiednio 19% i 10,2% przedsiębiorstw. Wśród tych firm, które deklarują negatywne konsekwencje wojny największymi utrudnieniami są: wzrost kosztów działalności (75,3%), zakłócenia w łańcuchu dostaw (22,9%) oraz spadek przychodów (20,5%).

Tak jak w przypadku kierowców wojna przestała wywierać znaczący wpływ na zatrudnienie pracowników z Ukrainy. Aż 67,3% badanych organizacji całego sektora transportu i magazynowania twierdzi, że ta kwestia ich nie dotyczy. Na nieznaczny odpływ pracowników wskazuje 25,2%, a nieznaczny napływ pracowników z Ukrainy odczuwa 26,7%. Poważane odpływy lub napływy odczuwa zaledwie 4,5% i 1,6% badanych podmiotów.

Początek roku przyniósł także dane o inwestycjach. Wynika z nich, że 44,9% firm sektora deklaruje utrzymanie nakładów, a 27,4% zapowiada wzrost. Z kolei 27,7% zakłada spadek inwestycji, o czym zadecydowały przede wszystkim: wysoka inflacja (69,5%), wysoki koszt realizacji (63,7%) oraz niepewna sytuacja makroekonomiczna (38,7%).

W kryzysie firmy transporotowe zarejestrowały więcej pojazdów ciężkich

Pomimo niesprzyjających warunków rynkowych polskie przedsiębiorstwa zanotowały relatywnie dobre wyniki rejestracji nowych pojazdów w segmencie powyżej 3,5 t. Według danych zawartych w ostatnim raporcie Polskiego Związku Przemysłu Motoryzacyjnego (PZPM) i KPMG rejestracja nowych samochodów dostawczych o DCM do 3,5 t spadła w 2022 r. o 16,8% względem roku poprzedniego, jednak wzrost na poziomie 6,8% odnotowano w segmencie pojazdów ciężkich (powyżej 3,5 t), których zarejestrowano 34.905 szt. Ciężarówki i motocykle to w zasadzie jedyne segmenty rynku, które zanotowany wzrosty. Według PZPM i KPMG podobny trend odnotowano na poziomie unijnym, gdzie rejestracje lekkich pojazdów dostawczych spadły o 18,1% do 1,279 mln szt., natomiast wzrost o 3,5% osiągnęły pojazdy ciężkie, których przybyło 299,9 tys. szt. Dane produkcyjne także przemawiają na korzyść przewozów towarowych, ponieważ spośród podstawowych typów pojazdów rok na plusie zakończyły wyłącznie samochody dostawcze, zarówno lekkie, jak i ciężkie. Z taśm produkcyjnych zjechało 223,7 tys. szt., czyli o 29% więcej niż w 2021 r.

Jeśli chodzi o początek bieżącego roku w Polsce, to według danych PZPM samochodów dostawnych do 3,5 t zarejestrowano w styczniu o 14,9% więcej niż przed rokiem (+672 szt.) i jest to drugi (po styczniu 2019 r.) najwyższy rezultat tego miesiąca w historii notowań. Jeśli zaś chodzi o nowe ciężarówki powyżej 3,5 t, to przybyło ich 10,3% więcej niż rok wcześniej i jest to najwyższy wynik dla analogicznego miesiąca w całej historii notowań. Rejestracji samochodów najcięższych (powyżej 16 t) było w styczniu o 4,4% więcej niż rok wcześniej.

Swoje kalkulacje odnośnie pojazdów użytkowych w Unii przedstawiła także ACEA, która wylicza, że rejestracje wszystkich pojazdów tego typu w 2022 r. spadły o 14,6% do 1,6 mln szt. Było to zasługą problemów wewnątrz łańcuchów dostaw, które przełożyły się na niedobory nowych pojazdów w ciągu roku. Wina tak dużego tąpnięcia leży jednak po stronie pojazdów lekkich do 3,5t, których rejestracje były o 18% niższe niż rok wcześniej. Skok o 6,5% zanotowano natomiast w sektorze pojazdów ciężkich, powyżej 16 t. Największymi wzrostami na koniec roku mogli pochwalić się przedsiębiorcy z Hiszpanii (+13,6%), Polski (+6,6%) oraz Włoch (+2,3%). W obszarze pojazdów średnich (powyżej 3,5 t) ACEA zanotowała wzrost rejestracji na poziomie 3,5%. Wyraźne wzrosty w kategoriach pojazdów średnich były widoczne zwłaszcza w okresie od sierpnia do listopada, gdzie liczba rejestrach rosła o odpowiednio +18,1%, +18,3, +16, +19,4% i dopiero w grudniu nastąpił nieznaczny spadek o 3,2%. Podobnie wyglądała sytuacja pojazdów ciężkich, powyżej 16 t. Rajd nowych rejestracji rozpoczął się w sierpniu (+24%), następnie +21%, +18%, i +21,1% w listopadzie. Dopiero w grudniu nastąpił spadek o 1,9% w porywaniu z analogicznymi miesiącami 2021 r.

Na horyzoncie widać stabilizację

Po słabym ostatnim kwartale 2022 r. początek bieżącego roku przyniósł pierwsze sygnały normalizacji, o czym świadczą bieżące odczyty indeksów i lepsze nastroje w wybranych gospodarkach. Indeks zmienności globalnego łańcucha dostaw GEP i S&P Global z 14 lutego br., będący wiodącym wskaźnikiem śledzącym warunki popytu, niedobory, koszty transportu, zapasy oraz zaległości w firmach z 40 krajów na świecie spadł w styczniu do 0,97 z 1,61 w grudniu, pokazując, że globalne łańcuchy dostaw poprawiają się i są najmniej obciążone od września 2020 (w przypadku tego wskaźnika, im większe wartości powyżej 0, tym łańcuchy dostaw są bardziej obciążone). Styczniowe dane pokazują także, że niedobory artykułów są najniższe od ponad dwóch lat.

Dodatkowo firmy czynią postępy w likwidowaniu zapasów i buforów bezpieczeństwa, które były gromadzone w ciągu ostatnich kilku lat. Globalne raporty dotyczące zapasów łagodzą z kolei obawy o przyszłą podaż i ceny. To samo dotyczy kosztów transportu, które normalizują się wraz z osłabieniem presji we wszystkich rodzajach transportu. Widać to wyraźnie m.in. po stawkach w transporcie morskim, gdzie ceny za kontener 40-stopowy zmalały na początku marca br. o 80% względem tego samego miesiąca 2022 r.

Poprawiają się także wskaźniki w wybranych regionach na świecie, co świadczy o postępującej stabilizacji w badanych gospodarkach. Dla przykładu opublikowany na początku marca Eurozone Manufacturing Output Index, czyli wskaźnik odpowiadający na pytanie o poprawę wyników przedsiębiorstw produkcyjnych w strefie euro wzrósł w lutym do poziomu 50,1 z 48,9 w styczniu - to najlepszy wynik od 9 miesięcy. Produkcyjne dane dla całej światowej gospodarki także wzrosły, z 48,9 w styczniu do 50,8 w lutym, gdzie każda wartość powyżej 50 oznacza ekspansję w gospodarce, poniżej 50 sygnalizuje spadki, a pułap 50 wskazuje poziom neutralny. Przekroczenie pożądanego poziomu 50 pkt to oczywiście dobra wiadomość dla sektora TSL, ponieważ większa produkcja to większy popyt na usługi transportowe.

Inny, złożony z produkcji, nowych zamówień, zatrudniania, szybkości dostaw i zapasów łączny wskaźnik PMI dla całego sektora przemysłowego Eurolandu (Eurozone Manufacturing PMI) wciąż niestety pozostaje w strefie spadkowej (48,5), ale poprawę w lutym zanotowały m.in. Włochy (52,0), Grecja (51,7), Irlandia (51,3) i Hiszpania (50,7). Słabe rezultaty wciąż jednak notuje Francja (47,4), Niemcy (46,3), Holandia (48,7) oraz Austria (47,1). Także w Polsce indeks PMI sektora przemysłowego pozostał poniżej neutralnego poziomu, ale przyjął trajektorię wzrostową, wspinając się z pułapu 47,5 w styczniu do 48,5 w lutym. Podobna sytuacja panuje obecnie w Wielkiej Brytanii (wzrost 47 do 49,3) oraz USA (wzrost 46,9 do 47,8). Na poziom neutralny (50,0) wskoczyły za to dane globalne (z 49,1 w styczniu), a solidną poprawę zanotowano w Chinach, gdzie PMI wzrósł z 49,2 w styczniu do 51,6 w lutym. Dobrze wygląda także sytuacja w Indiach (55,3) oraz krajach ASEAN (51,5). Dane spływające ze świata wskazują na nieznaczną poprawę, ale to wciąż słaby pierwszy kwartał i zapowiadano go jeszcze w 2022 r. Oczekuje się jednocześnie, że sytuacja globalnej gospodarki będzie się pooprawiać, zwłaszcza w drugim półroczu 2023 r.

Autor: Krzysztof Oflakowski, ekspert ds. komunikacji i komentator globalnego sektora TSL

Krzysztof Oflakowski

Fot. autora